Las dudas regresan al mercado

Después de dos semanas de lateralidad, tratando de consolidar posiciones por encima de los 8.500 puntos, el Selectivo dijo basta, en un principio la consolidación invitaba a nuevas subidas, pero conforme los días pasaban está no llegaba, por lo que provoco ciertas señales de agotamiento que finalmente se ha confirmado durante esta semana.

El resto de mercados debían seguir subiendo, para que el Selectivo español se contagiase de esa tónica, pero la semana no empezó así y el IBEX35 ya mostró una debilidad que no tenían el resto de plazas europeas, más de lo mismo ocurría el Martes y las caídas iban tomando forma. Lo peor vino el Miércoles con las actas de la FED, que demostraban división de opiniones sobre la continuidad de los estímulos.

El Nikkei se desplomó un 7,3% en una sola jornada

Las bolsas asiáticas y en especial el índice Nikkei, que acumulaba importantes alzas durante el último mes, fue el primero en sufrir la incertidumbre de la FED, a lo que se unió unos malos datos de manufacturas en China, la caída se acelero hasta tal punto, que el Banco de Japón tuvo que intervenir en el mercado para evitar un desastre, pero el mal ya estaba hecho.

Las bolsas europeas arrancaban el Jueves con importantes descensos y los inversores trataban de asimilar el mensaje de la FED, en general los mercados no se encuentran preparados para la retirada de estímulos y así ha quedado puesto de manifiesto en estos últimos días. La apertura de Wall Street sirvió para calmar los ánimos y los índices europeos cerraban la sesión con caídas, pero lejos de los mínimos marcados durante la sesión.

El testigo lo volvía a tomar la bolsa asiática, después de que, aunque parezca curioso, Wall Street cerrase en positivo, ajena a toda la turbulencia que había generado el comunicado de la FED. La apertura, aunque alcista, no estuvo exenta de gran volatilidad y al final los inversores vivieron una jornada de idas y venidas, para terminar recuperando una parte de la caída registrada la noche anterior.

Los inversores vuelven a evaluar el riesgo

Y en estás, que los inversores empiezan a volver a preocuparse por el riesgo y así la deuda ha empezado a subir, por el efecto de la posible retirada de estímulos de la FED y contagiando también a las economías más sólidas. El Bono español a 10 años repunta y se sitúa por encima del 4,40%, mientras el bono alemán se mueve por encima del 1,40%, de esta forma la prima de riesgo se sitúa próxima a los 300 puntos.

Esta revisión del riesgo ha afectado de forma negativa a las dos colocaciones de deuda realizadas por el Tesoro, que ha tenido que pagar más intereses para poder realizar ambas colocaciones.

Primero, el Tesoro colocaba el Martes, 3.511 millones de euros en Letras a 3M y 9M, con una buena demanda, pero que debido a los bajos intereses pagados en la anterior colocación provocaban una subida de los mismos, algo dentro de lo previsto, pues el margen de más caídas se había reducido de forma considerable.

El Jueves, el Tesoro colocaba, 4.000 millones de euros en Bonos a 3, 5 y 15 años, con una nueva subida de los intereses en todos sus tramos.

En Reino Unido la economía crece según lo previsto

La semana también nos ha traído nueva batería de datos macroeconómicos, entre los que cabe destacar, el PIB del primer trimestre de Reino Unido, que ha crecido un 0,6% en línea con lo esperado por el mercado y también hemos tenido el dato de PMI Manufacturero y Servicios de la eurozona, cuyo índice compuesto, formado por la combinación de ambos sectores, ha crecido por segundo mes consecutivo y ha logrado mejorar las previsiones del mercado, aunque sin embargo, sigue manteniéndose por debajo de 50 puntos. La recesión aminora pero se prolonga en el tiempo.

Bankia sigue de escándalo en escándalo

Dentro del Mercado español, las acciones de Bankia han vivido una semana de gran presión bajista, a la espera de la admisión a cotización de las acciones procedentes de la ampliación de capital, así los títulos de la entidad han caído con fuerza hasta situarse por debajo de la cota psicológica del Euro, zona que antes de realizar el contrasplit habría supuesto un bloqueo automático para el título, pues habría tocado el suelo de 0,01 euros.

La jornada del Jueves, saltará a los libros de historia, como aquella en que se cruzaron títulos de Bankia equivalentes a 2,5 veces su free-float, motivo que ha llevado a la CNMV a abrir una investigación para aclarar la operativa producida, aunque todos sabemos que todo quedará en un paripé y no se tomarán las medidas oportunas.

La CNMV tiene ahora que optar, por no hacer nada, o bien, impedir que empiecen a cotizar las nuevas acciones el próximo día 28, si hiciese esto último, mientras aclara lo sucedido con la operativa, obligaría a los fondos a recomprar las acciones vendidas, ya que han procedido a vender títulos que en esos momentos no tenían.

¿Ventas al descubierto o apertura de cortos?

Ni una cosa ni otra, en realidad los fondos disponen de 3 días para liquidar su posición, justo el tiempo necesario para disponer de las acciones de la ampliación, por lo que no habrían incurrido en ventas desnudas o al descubierto, operativa que está prohibida por el mercado, a la vez tampoco tendrían porque haber tomado acciones en préstamo, ya que dichos títulos les serán entregados en los próximos días siendo innecesario comunicar en el mismo plazo de tiempo dichos préstamos.

También es cierto, que si ampliamos la operativa a días anteriores, el volumen también ha sido llamativo, lo que invita a pensar de que los grandes fondos han estado vendiendo desde hace días, acciones que no tenían, con el visto bueno de la CNMV, que ha mirado para otro lado, dejando por enésima vez a los minoritarios como grandes perdedores. Aquí, si que estaríamos hablando de un caso claro de venta al descubierto y claro, tan descarado ha sido el movimiento que se ha extendido como la pólvora, al ver los fondos que la CNMV no tomaba cartas en el asunto.

Y es que, para terminar, muchos fondos debían cerrar su posición ya que no pueden tener en su cartera renta variable y lo han hecho antes de la admisión de los nuevos títulos, provocando un doble perjuicio para los minoritarios, por un lado porque se evitaran el más que probable bloqueo de la acción por desajuste de oferta y demanda y en segundo lugar, porque han podido vender minorando sus pérdidas, siendo incluso posible que algunos de estos fondos hayan vendido acciones por encima de 1,35 euros, lo que les habrá reportado un importante beneficio.

En definitiva, los grandes perdedores los minoritarios y es que en eso consiste el juego de la bolsa, se socializan las pérdidas, pero no así los beneficios.

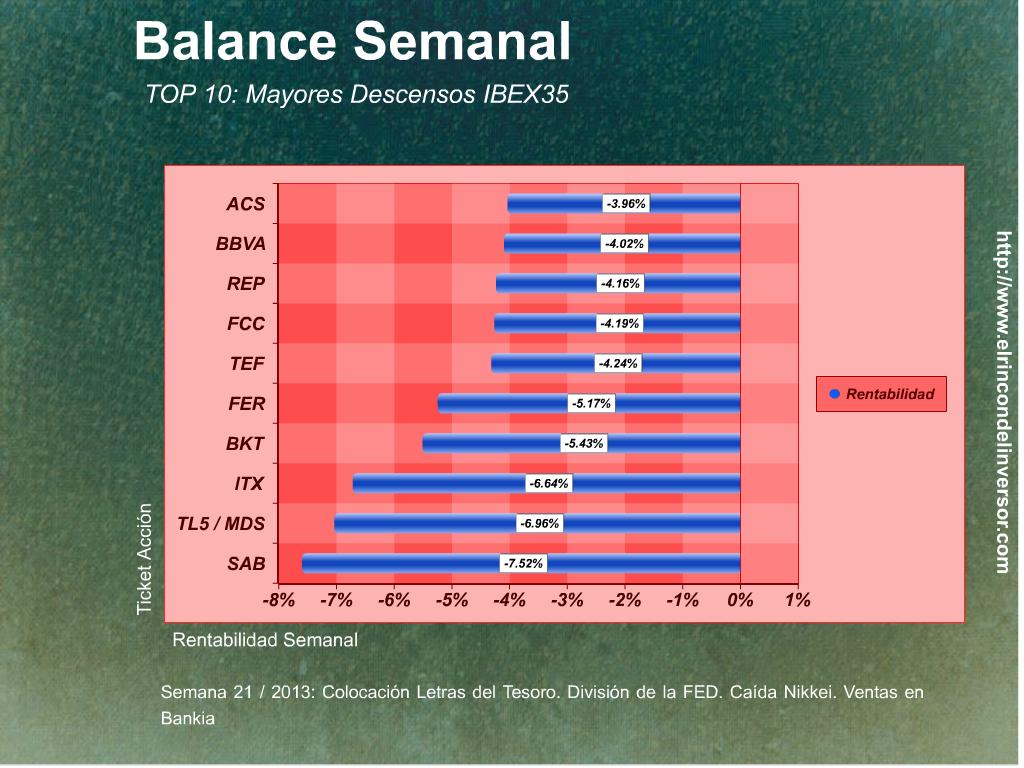

Dentro del IBEX…

En el Selectivo español, Sacyr Vallehermoso ha brillado con luz propia y sorprende con una subida de doble dígito, que contrasta con la evolución del resto de valores del índice.

Los grandes valores han acumulado descensos superiores al 4,0%, así BBVA (-4,0%), Repsol (-4,2%), Telefónica (-4,2%) e Inditex (-6,6%) han destacado por su especial castigo semanal.

Sin embargo, una vez más, Banco Sabadell no se libra de los comentarios y registra el peor comportamiento del índice (-7,5%), la entidad ha elevado las posiciones bajistas hasta su segundo nivel más alto desde Enero de 2011.