Cuatro gráficos que explican el cierre del grifo del crédito

Estas últimas semanas se viene hablando de forma reiterada sobre el fin de los superdepósitos, a través de una recomendación emitida por el Banco de España (BdE), que pretende así justificar una apertura del crédito a las PYMES y familias. La explicación dada por el BdE es sencilla, si se rebaja el tipo de interés de los depósitos, la banca podrá mejorar sus márgenes y de esta forma, ofrecer mejoras condiciones en sus créditos, al poner coto a la guerra del pasivo.

La recomendación realizada por el BdE no tiene todavía el carácter de circular y puede encontrarse con muchas críticas, conforme se produzcan los vencimientos de los actuales depósitos y los clientes acudan a su banco a renovar los mismos, sin duda, muchos de ellos que aún siguen ajenos a esta medida descubrirán por sorpresa, la fuerte rebaja de interés que les ofrece su banco y al querer acudir a la competencia, verán más de lo mismo.

Sin embargo, la recomendación sigue teniendo múltiples lagunas, a continuación vamos a enumerar algunas de ellas.

Sólo es de aplicación para entidades españolas.

Es decir, aquellos bancos con sucursales en España, pero que tienen su sede central en otro país, dependen del FGD correspondiente al mismo y por tanto están regulados por la normativa aplicable en ese país, por lo que a todos los efectos no están sometidos a las reglas que impone el BdE, esto hace, que entidades como ING o Espirito Santo puedan ofertar depósitos con rentabilidades superiores a las marcadas por el BdE, sin que esto pueda suponerles ninguna penalización, eso sí, el cliente debe tener muy claro que al ser sucursales extranjeras toda la normativa aplicable será la de ese país en cuestión.

La rebaja de los tipos provocará que parte del ahorro se traslade a otros productos.

Esto quiere decir, que las entidades pueden ver reducida la cantidad de dinero que disponen para prestar, ya que los ahorradores dejarán de confiar en los depósitos y preferirán llevar su dinero a Letras del Tesoro y acciones de grandes empresas (Telefónica, Banco Santander, Repsol, BBVA, Iberdrola) por citar algunas de ellas, o bien simplemente puede que prefieren hacer un ‘boicot‘ y tenerlo en su casa, no olvidemos que el Gobierno grava con una retención del 21% los intereses generados por los depósitos (hasta 6.000 euros), retención que se eleva al 25% para la siguiente escala impositiva.

La inflación está por encima del tope de interés del depósito.

Es un punto relacionado con el anterior, o digamos un motivo más para que el ahorrador decida no mantener su depósito y por tanto que ese dinero no pueda disponer el banco para prestarlo. Al final de cuentas, todo se traduce en que, el ahorrador pierde dinero con el depósito, pues le aporta menos de lo que sube el nivel de vida y encima, debe pagar una retención por parte de esos intereses generados. En estos casos, el efecto ‘boicot‘ se encuentra plenamente justificado. Por otra parte, para aquellos inversores que tengan en cuenta la variable inflación, gana peso el mercado de acciones, ya que los precios de las mismas, en teoría descuentan este efecto del precio de las mismas, es decir, ven subir su precio en la misma medida, aunque ya sabemos que el precio final de la acción es luego la suma de más variables que pueden hacer que su precio final sea inferior, que al inicio de la inversión. Una última posibilidad, aunque aplicable en un menor número de casos, será usar parte de esos ahorros para consumo, debido a que tenerlo inmovilizado no le reporta ninguna ganancia al ahorrador.

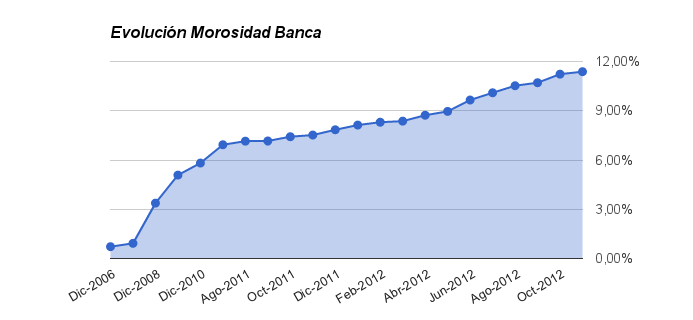

Comentado estos puntos, la torpeza del BdE sigue en aumento y nos da más razones para pensar que, la medida resulta totalmente injusta, pues si realmente se quiere una apertura del grifo del crédito, el BdE debería hacer una recomendación estableciendo un tope de interés para los préstamos y para muestra, tenemos los datos publicados el pasado Viernes, sobre créditos dudosos o más familiarmente llamada como morosidad bancaria.

Los datos, actualizados a Noviembre del ejercicio 2012, son una clara evidencia de que, pese a que se reduzca el interés de los depósitos, la tasa de morosidad va a impedir que se preste en mejores condiciones y solo con el paso del tiempo y si la economía se va recuperando, se verá un proceso gradual de apertura del crédito a PYMES y familias.

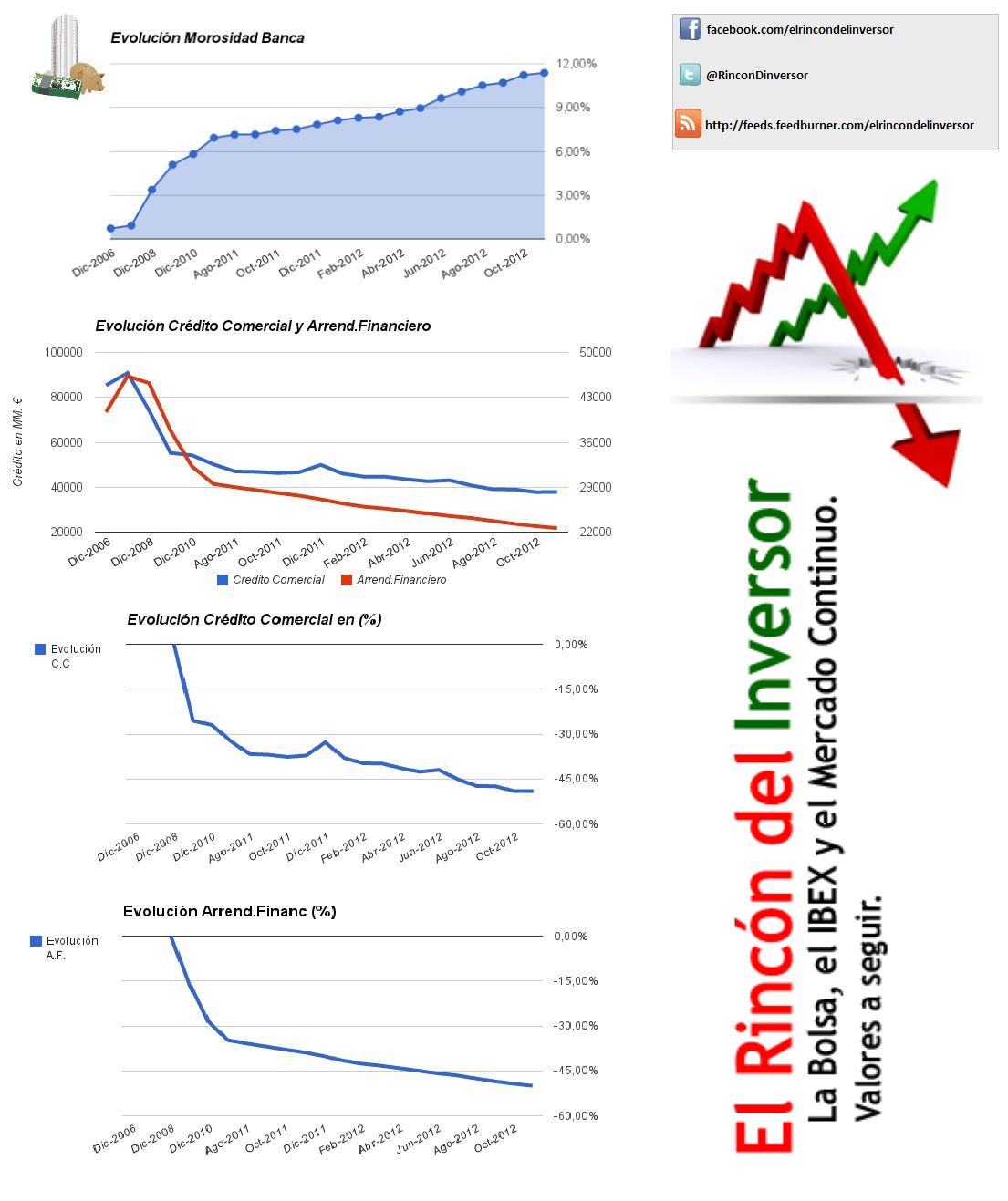

El siguiente gráfico, muestra la información publicada por el BdE, actualizada a los datos de Noviembre y en los mismos podemos observar como, conforme se produce el incremento de la morosidad, se va cerrando el grifo del crédito. He puesto dos gráficos, uno con la evolución del crédito comercial y otro relativo a arrendamientos financieros, en ambos, he tomado como base el origen de la crisis, en este caso, los datos equivalentes a cierre de 2008 para establecer la caída en porcentajes, mientras que el gráfico de evolución de la morosidad he hecho uso de todo el histórico de la tabla publicada por el BdE desde 2006, al igual que la evolución en cifras de crédito comercial y arrendamiento financiero.

Las conclusiones por tanto son claras, con el estallido de la crisis, se dispara la morosidad bancaria, a la que acompaña una fuerte caída del crédito comercial y de arrendamientos financieros. En ambos casos, la caída en porcentaje es próxima al 50%. Lejos de que la caída termine, si la morosidad sigue subiendo será imposible que mejoren las condiciones de préstamo que dan los bancos, que solo aprovecharán para mejorar sus márgenes de resultados con la rebaja de los depósitos. En definitiva se trata de que alguien pague la mala gestión de los bancos y en éste caso, la manera de socializar las pérdidas es cargarle a los ahorradores una parte de ese pastel, mientras numerosos banqueros seguirán cobrando numerosos bonus y sueldos fuera de toda lógica, porque si la morosidad es tan alta, ¿Cómo se justifican esos salarios?